Блог компании БКС Мир инвестиций |Нефть и золото: интересные акции добывающих компаний

- 02 октября 2024, 12:34

- |

Ожидаемое к концу 2024 г. ослабление рубля до 94,1 руб. за доллар и до 97,7 руб. за доллар в 2025 г., а затем и прогнозируемое снижение ставки во II квартале 2025 г. могут благоприятно отразиться на финансовых результатах компаний-экспортеров при конвертации валютной выручки в рубли. Текущая денежно-кредитная политика (ДКП) достаточно жесткая, поэтому отдаем предпочтение компаниям с низким уровнем закредитованности. В материале собрали подборку таких бумаг.

Нефть и газ

Ситуация на рынке нефти неоднозначная. Инвесторы обеспокоены будущей динамикой спроса на топливо со стороны США и Китая, экономический рост которых вызывает все больше вопросов. К риску рецессии крупнейших экономик мира и потребителей нефти добавляется демпинг со стороны Саудовской Аравии. С подобными рисками более крупные нефтяные компании с сильным балансом способны справиться лучше других коллег по сектору.

Лукойл

Взгляд аналитиков «Нейтральный», цель на год — 9000 руб. (+32%)

• Прогнозируемые финансовые результаты должны быть значительно выше исторических, что может позволить выплатить дивиденды за 2024 г. в размере 1100 руб. на акцию (16% доходности).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Что интересного на Мосбирже: ищем акции с низкими EV/EBITDA

- 01 октября 2024, 09:27

- |

Российский рынок акций отскакивает после летней коррекции. Рост может продолжиться. Давайте составим список интересных акций.

Для этого используем мультипликатор EV/EBITDA. Это довольно распространенный показатель, который подходит для оценки акций почти всех секторов. Он не универсальный.

EV/EBITDA идеально подходит для анализа капиталоемких предприятий, прежде всего промышленных. Исходя из этой логики, мультипликатор не принято использовать для оценки акций финансового сектора и IT.

Чтобы проверить акции на условную «дешевизну», их можно сравнить со средними значениями по отрасли. Для адекватной оценки ситуации EV/EBITDA хорошо дополнить еще 1–2 мультипликаторами. Подтвердить результаты стоит анализом финансовых показателей. Потенциальные катализаторы позволит выявить оценка новостного фона.

Структура таблицы:

1. EV/EBITDA (с учетом прогноза по доходам на 2024 г., здесь и далее официальные данные БКС Мир инвестиций)

2. EV/EBITDA (с учетом прогноза по доходам на 2025 г.)

( Читать дальше )

Блог компании БКС Мир инвестиций |Тернистый путь: какую тактику выбрать на подходе к 2900

- 30 сентября 2024, 17:18

- |

Индекс МосБиржи показал хороший отскок от минимумов сентября, прибавив 15%. Потенциал для роста есть, но в моменте индекс демонстрирует слабость: со второй попытки ему не удается преодолеть уровни 2880–2900. Какую тактику сейчас можно выбрать?

Техническая картина

• Индекс МосБиржи в середине сентября пробил летний нисходящий тренд, что было позитивным сигналом. Мы отмечали, что следующая цель находится в районе 2900, и этот уровень был почти достигнут.

• Следующий ориентир находится в диапазоне 3000–3020. Здесь проходит 200-дневная скользящая средняя и 50%-ый уровень коррекции по Фибоначчи.

• Однако есть риски некоторого замедления подъема и непродолжительной консолидации на уровнях 2800–2900, или даже тестирования 2750. К слову сказать, хорошо подрос уже даже Газпром.

Газпром растет последним

У трейдеров на российском рынке есть такая примета, что акции Газпрома ускоряют рост в числе последних, после чего, рынок корректируется. Статистически к ней есть вопросы, но с учетом большого веса в индексе, очевидно, что если и он пойдет вниз, рынку придется сложнее.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Новые возможности

- 30 сентября 2024, 12:15

- |

На прошлой неделе Индекс МосБиржи почти беспрепятственно взял отметку 2800 и за одну неделю прибавил больше 2%. Теперь впереди сопротивление на уровне 2880–2900, индекс уже отскочил в среду. Вероятно, на этой неделе индекс пойдет на второй заход — в случае успеха ему откроется дорога до сильнейшего уровня 3000. При этом благодаря разовым незначительным коррекциям у российского рынка признаков перекупленности не наблюдается.

• ТКС: котировки успешно закрепились выше 2600 руб.

• Cбер: новый шанс зайти в восходящий тренд.

• АЛРОСА: рост дается тяжело.

ТКС Холдинг

Курс акций ТКС успешно закрепился выше сопротивления в районе 2600 руб. После этого уровня произошел вполне ожидаемый откат, и образовалась отличная точка входа. Кроме того, кратковременная коррекция позволила избавиться от перекупленности по индексу относительной силы (RSI), которая накопилась за счет роста последних двух недель. Ожидаем, что котировки в течение недели могут вырасти до 2720–2800 руб.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-7 акций до конца года! Смотрите новый БПН

- 28 сентября 2024, 16:18

- |

Кирилл Чуйко, директор по инвестиционной аналитике БКС, называет топ-7 акций и топ-облигаций на четвертый квартал. И рассказывает, что будет с российским рынком до конца года.

Также в выпуске: главные новости недели, ответы на вопросы зрителей, итоги конкурсов и розыгрыш подарков.

Смотреть БПН на YouTube:

Смотреть БПН ВКонтакте: vk.com/video-16289875_456240705

Текстовая версия: dzen.ru/a/Zvf6gquf5xlZhIJN

#БезПлохихНовостей #БПН

Блог компании БКС Мир инвестиций |Отраслевой портфель самых перспективных акций

- 27 сентября 2024, 15:26

- |

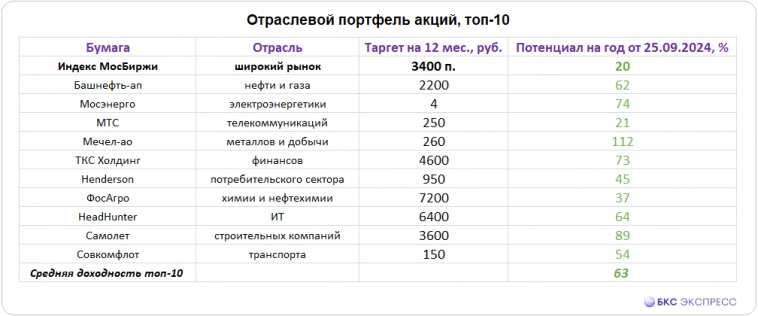

На основе фундаментальных оценок сформируем портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности.

Топ-10

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта

На основе обновленной Стратегии аналитиков БКС отберем по 1 бумаге из каждой отрасли с максимальным прогнозным потенциалом на 12 месяцев. Сформируем широко диверсифицированный отраслевой портфель из 10 инструментов, позволяющий снизить риски отдельно взятой бумаги и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками индекса акций МосБиржи относительно текущих цен.

Отраслевой портфель

Годовой таргет индекса МосБиржи без дивидендной компоненты — 3400 п., что от текущих предполагает потенциал роста порядка 20%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Собираем сбалансированный портфель

- 27 сентября 2024, 12:14

- |

Российский рынок акций восстанавливается после летнего снижения и пока взял передышку в районе 2800 п. по Индексу МосБиржи. С фундаментальной точки зрения в IV квартале может появиться сразу несколько драйверов, которые могут способствовать дальнейшему подъему котировок. Время собирать портфель.

Средний рост после коррекции на рынке составляет около 40% по индексу

За время сентябрьского отскока российский рынок сумел восстановиться уже на 13%, но это далеко не предел. Статистика за последние 20 лет показывает, что средний рост после коррекции на рынке составляет около 40% по индексу.

С фундаментальной точки зрения рынок остается дешевым — P/E составляет 4х против исторического 6,1х, что на 35% ниже среднеисторического. Кроме того, в IV квартале может появиться ряд катализаторов для роста: уход нерезидентов и ожидания разворота денежно-кредитной политики.

Вместе с тем текущая доходность по облигациям остается крайне высокой. Длинные ОФЗ предлагают YTM (доходность к погашению) выше 16%, а корпоративные облигации второго эшелона со сроком погашения через 1–2 года могут принести 23–24%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Почему важно постоянно инвестировать

- 27 сентября 2024, 09:24

- |

Российский рынок акций заметно скорректировался в летние месяцы, но уже восстанавливается. В период коррекции кто-то хеджирует риски, кто-то сокращает позиции, а кто-то и вовсе полностью их закрывает, принимая решение остаться вне рынка на какое-то время. Но, пережидая бурю, важно не упустить лучшую точку входа, идеальный момент для возвращения и восстановления позиций.

Треть от всего среднегодового роста приходится лишь на 10 торговых дней

При неудачном выходе из рынка на долгосрочном горизонте инвесторы рискуют потерять значительную часть доходности.

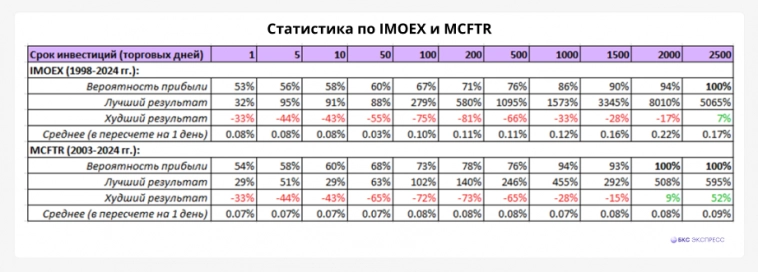

Рынок акций исторически растущий

На длительном горизонте рынок акций по своей природе является растущим. Не нужно далеко ходить, чтобы в этом убедиться — достаточно посмотреть динамику мировых индексов. Можно оценить статистику и в разрезе одного дня. Рассмотрим Индекс МосБиржи (IMOEX), который не учитывает дивиденды, а также Индекс МосБиржи с дивидендами (MCFTR).

Из графика ниже следует, что исторически индексы в конкретно выбранный день чаще растут.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Хороший момент для покупок

- 26 сентября 2024, 09:43

- |

Российский рынок от майских вершин к минимумам упал более чем на 28%. К текущему моменту просадка начала выкупаться, однако коррекция все еще составляет почти 20%. Общерыночное снижение создает хороший момент для покупки качественных акций по выгодным ценам. Эксперты БКС Экспресс выделили главные тренды и отобрали 5 бумаг российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

• Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом.

• По итогам I полугодия Сбер нарастил чистую прибыль по МСФО на 11%, до 816 млрд руб., и поднял прогноз по годовой рентабельности. За 8 месяцев чистая прибыль по российским стандартам выросла на 5,4% год к году (г/г) и достигла 1053 млрд руб.

• Сбербанк в последние годы направляет на дивиденды 50% от чистой прибыли по МСФО. Падение акций последних недель подняло форвардную дивдоходность бумаг Сбера к 13% на горизонте 12 месяцев.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Замена в фаворитах

- 25 сентября 2024, 10:42

- |

С технической точки зрения ближайшая цель по Индексу МосБиржи находится в районе 3000 пунктов. Однако в краткосрочной перспективе ждем некоторой паузы в покупках — для дальнейшего роста нужны дополнительные драйверы.

Главное

• Краткосрочные идеи: ЛУКОЙЛ и Газпром нефть меняем на Полюс и обычку Татнефти.

• Динамика портфеля за последние три месяца: фавориты упали на 8%, Индекс МосБиржи — на 9%, аутсайдеры — на 15%.

Изменения в фаворитах

Фиксируем прибыль в ЛУКОЙЛе после опережающей динамики — на 37% в абсолютном выражении и против Индекса МосБиржи. Включаем в список фаворитов обыкновенные акции Татнефти, динамика которых несколько отстала от некоторых российских нефтяников. Из позитивного отмечаем сильный баланс и снижение капитальных затрат Татнефти в I полугодии 2024 г., что указывает на перспективу роста дивидендных выплат.

Фиксируем прибыль в акциях Газпром нефти — 4% в абсолютном выражении и на 14 п.п. лучше бенчмарка. Включаем Полюс, который все еще торгуется с дисконтом выше 20% к историческим значениям по мультипликатору P/E, в то время как золото закрепляется на новых рекордных уровнях в $2600 за унцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал